水槽 で 飼える 生き物 魚 以外宅地比準方式の計算方法とは【比準・市比準・周比準】. 純・中・比準・市比準・周比準とは?宅地比準方式の計算方法 具体的な計算例 国税庁が定める宅地造成費とは?財産評価基準書「宅地造成費の金額表」で確認可能 宅地造成費が多額となる場合は純山林等で評価する. 固定資産税評価額と課税標準額の違いとは?実勢価格との差も解説. 損金 経理 を した 納税 充当 金

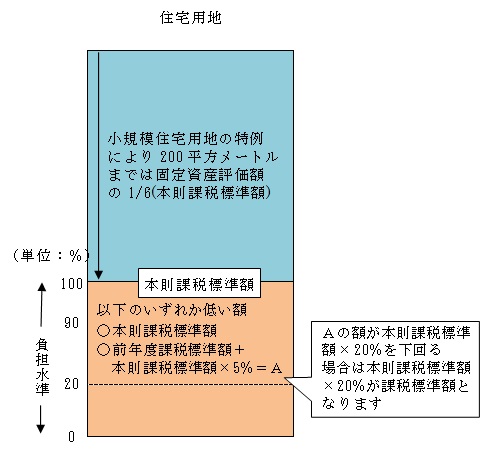

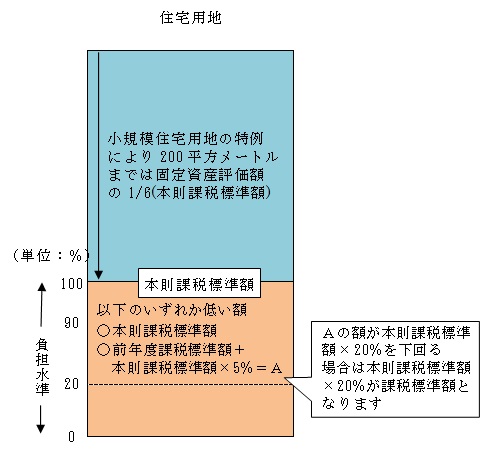

すくみず 食べ 放題固定資産税評価額とは土地や家屋の適正な時価であり、課税標準額とは税率を掛け算する基となる額を指し、固定資産税評価額と課税標準額は、算定方法と用途が大きく違います。. PDF 課税明細書の見方 ① 土地の場合 - 横浜市. 価格 前年度(比準)課税標準額 本則課税標準額. 「 令和4年度の課税標準額」です。 令和5年「本来の課税標準額」という意味で、原則と左側(12、13)の「課税標準額」に税率(固定資産税1.4%、都市計度の固定資産税・都市計画税課税標準額して「 価格」となります。 ただし住宅用地のよう画税0.3%)を乗じたものが、右側(14、15)の税相当額となります。 を算出するために用います。 に、課税標準の特例が適用されている場合※端数処理の関係上、実際の税額とは一致しません。 は、「価格×特例率」 となります。. 固定資産税の課税標準額とは?評価額との違いや計算方法 . 評価額は前述の通り、土地の時価をもとに決められた価格のことですが、一方の 「課税標準額」 は税額計算の基礎となる金額のことを指し、その金額に一定の税率をかけることで固定資産税の税額が決定されます。 農地や山林などの土地の場合、「固定資産税評価額」と 「課税標準額」 は同じ金額となりますが、市街地の住宅用地(住居用の家屋が建っている土地)については特例や負担調整率が設定されているため、一般的に「固定資産税評価額」よりも 「課税標準額」 の方が低くなります。 つまり、住宅用地の場合は「固定資産税評価額」と 「課税標準額」 は一致しません。 固定資産税評価額が決まるポイント. 家屋にかかる固定資産税は「再建築価格方式」によって計算されます。. PDF 固定資産評価のしくみについて (家屋評価) - 総務省. 4.課税標準 価格(適正な時価) ※ 土地及び家屋は3年ごとに評価替え(令和3年度が評価替え年度) ※償却資産は、取得価額を基礎として、経過年数に応じ、定率法(旧定率法)により償却 5.税 率 標準税率 1.4%. 土地の評価のしくみと課税標準額の求め方 - 新潟市. 一般の市街化区域農地は、一般農地と評価の方法は異なりますが、課税については、原則として、評価額に3分の1を乗じた額が課税標準額となり、一般農地と同様の負担調整措置が適用されます。. 固定資産税・都市計画税(土地・家屋) | 税金の種類 | 東京都 . 津川 雅彦 の 家 系図

彼女 にし たく ない 大学 ランキング課税標準額 × 税率 = 税額 土地の場合、課税標準額は、課税台帳に登録された土地の価格を基にして、住宅用地に対する特例措置や負担調整措置などを適用することにより算出されます。. PDF 固定資産評価のしくみについて (土地評価) - 総務省. 標準税率 1.4% 6.免税点 土地: 30万円、家屋:20万円、償却資産:150万円 7.賦課期日 当該年度の初日の属する年の1月1日 8.税 収 9兆 2,345億円. 土地の固定資産税を決める課税標準額とは?評価額との違いも . 固定資産税課税標準額はこの負担調整率を前年度の固定資産税課税標準額にかけて算出されます。 負担水準が70%を超える場合、負担調整率は70%となり、固定資産税評価額の70%が固定資産税課税標準額となるのです。.

土地に対する課税のしくみ | 柏市 - 柏市オフィシャルウェブサイト. 固定資産税、都市計画税の税率、課税標準額について. 課税標準額の特例(小規模住宅用地、一般住宅用地、市街化区域農地) 負担調整措置について. 評価のしくみ. 固定資産の評価の基準や方法・手続きなどについて総務大臣から示された固定資産評価基準に基づき、地目別に定められた評価方法により評価します。 また、「 所要の補正 」を適用し、それぞれの土地の状況を評価に反映します。 画面サイズで表示. 宅地等の評価について. 価格(評価額)は、固定資産評価基準に基づき、地価公示価格、県地価調査価格及び不動産鑑定士等による鑑定評価から求められた価格を活用し求めます。 ア:宅地の評価方法. 路線価方式. 柏市では、宅地の評価には路線価方式を採用しています。 用途地区・状況類似地区の区分. 固定資産税評価額とは?知っておきたい計算方法や見方、調べ . 固定資産税の標準税額は、原則 固定資産税評価額×1.4% で計算されている。 また、都市計画法による市街化区域内に土地や家を持っている人に課税される「都市計画税」や、家や土地を取得したときに1回限り課税される「不動産取得税」、登記にかかわる「登録免許税」も、固定資産税評価額をもとに計算される。. 固定資産税の課税標準額とは?毎年変わる?払う前に知るべき . 固定資産税課税標準額とは、固定資産税を算出する際に課税対象となる金額のことを指します。固定資産課税台帳に記載された固定資産税評価額に、いくつかの特例措置を考慮して算出する金額が固定資産税課税標準額です。. 「固定資産税評価額」とは?固定資産税の計算方法と調べ方 . 固定資産税は課税標準額=固定資産税評価額×1/3 都市計画税は課税標準額=固定資産税評価額×2/3 2.新築住宅の特例で固定資産税を抑える. No.6301 課税標準 - 国税庁. 概要. 消費税の税額は、課税標準に税率を掛けて計算します。 この課税標準とは、課税資産の譲渡等の対価の額によることとされています。 課税資産の譲渡等に係る消費税の課税標準は、課税資産の譲渡等の対価の額、すなわち、資産の譲渡、資産の貸付けや役務の提供について受け取る金額または受け取るべき金額です。 この金額は、金銭で受け取るものに限られず、金銭以外の物や権利その他経済的利益の額など、対価として受け取るすべてのものが含まれます。 なお、この課税標準となる対価の額には、消費税相当額および地方消費税相当額は含まれません(注)。. PDF 土地の課税標準額の求め方 - Inagi. 前年度(比準)課税標準額※. 負担水準= 当年度価格等 ×100. (%) ※ 前年に分合筆等があった場合は、その土地に類似する土地の前年度課税標準額に比準する額とします。 当年度の課税標準額の求め方 ・ 住宅用地等、負担水準の区分に応じて下表の負担調整措置が適用されます。 負担調整措置. ※ 一般農地、一般山林、生産緑地等は上表とは別の負担調整措置が適用されます。 住宅用地等の負担調整措置が平成26年度から変わります . ・平成24年度の地方税法の改正において、税負担の一層の公平を図るため、 平成25年度までは経過措置として残されていた負担水準90%以上の住宅用地等における負担調整措置の据置特例を、平成26年度以降廃止することとなりました。 負担調整措置図解. 地価公示価格. No.6383 課税標準額に対する消費税額の計算 - 国税庁. 適格請求書等保存方式における売上税額については、原則として、課税期間中の課税資産の譲渡等の税込金額の合計額に110分の100(軽減税率の対象となる場合は108分の100)を掛けて計算した課税標準額に7.8%(軽減税率の対象となる場合は6.24%)を掛けて算出します(割戻し計算)。 2 特例(積上げ計算) 交付した適格請求書および適格簡易請求書の写し(電磁的記録により提供したものも含みます。 )を保存している場合に、これらの書類に記載した税率ごとの消費税額等の合計額に100分の78を掛けて計算した金額とすることもできます(積上げ計算)。. 不動産の課税標準額とは?建物の課税標準額の計算や用途に . 建物の固定資産税課税標準額 (=固定資産評価額)は、毎年1月1日にその建物を所有する者に対して課される、固定資産税の基準価格となります。 また固定資産税納税に使われるだけでなく、不動産売買の際にも参考にされる重要な金額でもあります。 おおよそですが、固定資産税評価額を70%で割った金額が、その建物の実勢価格となります。 「所有する建物がどれぐらいの金額で売却できるのだろう? 」と思ったときには、まず建物の固定資産税評価額を調べ、それを70%で割ると算出できます。 固定資産評価額の決め方. 建物の固定資産税課税標準額は、上述したように固定資産税評価額と一致します。 建物の評価額に対して、あらかじめ決まっている特例率をかけたものが固定資産税課税標準額です。 建物の評価額は、評点から求めます。. 固定資産税(土地)の税負担 - 西宮市ホームページ. 固定資産税の税額は、課税標準額(原則は評価額)に税率を乗じて求めます。 ただし、土地については、住宅用地の特例措置、負担調整措置等があり、課税標準額が評価額より低くなる場合があります。 《住宅用地の特例措置》 住宅用家屋の敷地に対する税負担の軽減措置. 《負担調整措置》 前年度の課税標準額と比較し、その割合に応じ、前年度の課税標準額をそのまま据え置いたり、前年度の課税標準額に一定の額を加える若しくは一定の率を乗じたものを本年度の課税標準額とする措置. 住宅用地の特例措置. 住宅用地(専ら人の居住の用に供する家屋の敷地)については、評価額に次の表の「特例率」を乗じて得た額を課税標準額とします。. 固定資産税課税標準額と固定資産税評価額との違い|Smile. 【目次】 固定資産税評価額との違い. 固定資産税課税標準額の計算方法. 課税標準額の特例. 土地に関する負担調整率. 固定資産税評価額との違い. 固定資産税とは何か? 土地や家屋を購入すると5月に市町村から固定資産税の納税通知書が届きます。 毎年1月1日時点での土地や家屋の所有者に支払い義務があるのですが、登記簿に所有者として登録している人がその対象となります。 固定資産税は市町村の税収入の半分以上を占め市町村の運営や公的な施設の設置や管理、福祉、消防、水道などの維持や整備を進めるうえで重要な役割をしています。 納税額は市町村が定めた土地の価格をもとに算出された額に1.4%の税率をかけて求められます。 土地の価格は3年に1度の基準年度に見直されます 。. 課税標準とは|税金の基礎知識|iFinance. 課税要件 の一つで、 納税義務者 の申告、または税務行政庁の賦課決定によって確定されるものであり、また各種税金の課税金額を計算するにあたって標準となるもので、これに 税率 を乗じて実際の税額が求められます。 なお、課税物件とは、 課税 の対象とされる物件や行為、その他の事実をいい、例えば、所得税における所得、酒税における酒類、消費税における財貨やサービスの消費などが該当します。 個人の所得税の課税標準. 居住者に対して課する所得税の課税標準は、総所得金額、退職所得金額及び山林所得金額とする(所得税法22条)。 個人の住民税の課税標準. 所得割の課税標準は、前年の所得について算定した総所得金額、退職所得金額及び山林所得金額とする(地方税法32条1項・313条1項)。 「課税標準」の関連語. Q 評価額と課税標準額の違いは何ですか? | 静岡県富士市. 償却資産の評価額は、取得価額と耐用年数を基礎として評価します。 課税標準額は、税率をかけて固定資産税額を算出する基になる金額です。 通常、課税標準額と評価額は同一額となります。. 納めるべき消費税の金額を計算するもとになる課税標準とは . 課税標準額 = 課税取引の売上高の合計 × 1 / ( 1 + 税率 ) 次に、課税標準額に税率を乗じます. 売上にかかる消費税 = 課税標準額 × 税率. 消費税の課税売上高と課税標準額の違いは、免税取引 (輸出取引等)の取り扱いが異なります。 課税標準額には免税取引を含めません。 課税標準額は、納めるべき消費税の金額を計算する際に使います。 対して課税売上高には免税取引を含めます。 課税売上高は消費税の課税事業者になるか免税事業者になるかの判定や、課税売上割合の計算に使います。 おわりに. 消費税は税金のプロである税理士でも間違えることがある厄介な税金です。. 【税理士監修】土地と建物の固定資産税!評価額と課税標準額 . 固定資産税 = 課税標準額 × 税率. 土地の負担調整措置とは. 固定資産の評価基準の変更や地価の上昇などで、固定資産税評価額が急激に変化すると、過度な税負担が発生します。 その負担を和らげるため、 当年度評価額(住宅用地の場合、住宅用地の特例適用後)と前年度課税標準額を比較して負担水準を求め、その負担水準に応じて、固定資産税額の負担調整 をします。 これが、土地の負担調整措置と呼ばれるものです。 ここでは、この土地の負担調整措置について、詳しく解説してきます。 少し難しい内容となりますので、簡単に概要を知りたい方は 【固定資産税評価額の調べ方まとめ】 まで進んでください。 なお、当年度評価額を求めるのに必要な住宅用地の特例については、後ほど説明します。 負担調整措置導入のきっかけ. PDF 45,000 月報 | 基準日:2024年2月29日 Jpm北米高配当・成長株 . 課 税 関 係 課税上の取扱いは、「公募株式投資信託」となります。「公募株式投資信託」は税法上、NISA(少額投資非課税制度)の適用対象であり、2024年1月1日以降は一定の要件を満た した場合にNISAの適用対象となり. 旧ただし書き所得、課税所得(課税標準額)とは?|Q&A(よくある質問)|全国土木建築国民健康保険組合. ただし、雑損失の繰越控除額は控除しません。 課税所得(課税標準額) 課税所得とは、各種所得額(収入金額から必要経費を引いた額)から地方税法上の各種所得控除等を差し引いた額となり、課税標準額と記載されている場合もあります。. 標準報酬月額とは?社会保険料はどう決まる?わかりやすく解説|転職Hacks. 標準報酬月額についてわかりやすく解説!標準報酬月額とは、毎月の保険料(健康保険や介護保険、厚生年金保険)を計算しやすくするための基準となる金額のこと。4~6月の3ヶ月間の給与の総支給額を平均した金額をもとに決定し、その年の9月から翌年8月まで適用される。. 法人税の課税標準 | 法人税 - 税務研究会. 法人税の課税標準は、各事業年度の所得及び退職年金等積立金である(法5、8)。 備考. 課税所得の計算は、内国法人についてのみ説明し、外国法人については省略するが、外国法人の恒久的施設帰属所得に係る所得金額の計算は、別段の定めがあるものを除き、内国法人の所得金額の計算に . 課税標準 - Wikipedia. 課税標準額及び課税標準額に対する消費税額は、消費税の確定申告書の記載事項である。(消費税法45条1項本文、一号、二号) 住民税. 個人の場合、住民税の所得割の課税標準は、前年の所得について算定した総所得金額、退職所得金額及び山林所得金額と . 高等学校等就学支援金とは. 勤務先から受け取る住民税通知書を利用した確認方法. 2020年7月以降の高等学校等就学支援金の対象となるかどうかは、世帯の. 「 市町村民税の課税標準額 × 6% - 市町村民税の調整控除額 」. を計算することが必要です. 普及率16.8%(2020年6月1日現在)の . 課税標準とは|不動産用語集|三井住友トラスト不動産:三井住友信託銀行グループ. 固定資産税の税額は原則的に「固定資産税課税標準額の1.4%」とされている。 ただし、一定の新築住宅については固定資産税額の軽減措置が実施されている。また、住宅用地については固定資産税課税標準額そのものが6分の1または3分の1に圧縮されている。. 都市計画税とは?市街化区域の固定資産税との違いや計算方法は? | 不動産売却査定のイエイ. 仮に購入から10年経過しているとして、家屋の課税標準額が800万円とすると、800万円×1.4%=11万2000円となります。 ちなみに、 新築家屋の場合は一定期間固定資産税が2分の1になる軽減措置がある ため、一戸建ての場合は3年間、マンションの場合は5年間 . 基準費用額とは 介護保険施設の食費や居住費の標準的な費用 | 介護健康福祉のお役立ち通信. 基準費用額とは、標準的な費用のことなので、施設により多少高い場合や安い場合がありますが、特別養護老人ホームや介護老人保健施設などのユニット型個室の施設では月6万円ほどの居住費がかかります。. 食費も月に4万円ほどかかるわけです。. この . 1104 関税の課税標準 (カスタムスアンサー) : 税関 Japan Customs. 1104 関税の課税標準 (カスタムスアンサー). 貨物を輸入しようとするときには、原則として関税、内国消費税及び地方消費税が課税されますが、この場合の、税額を算定するときの基礎となるものを課税標準と呼び、課税する割合を税率といいます。. 関税 . 標準報酬月額とは?決め方や計算方法を分かりやすく解説! | 給与計算ソフト マネーフォワード クラウド. 更新日 : 2023年4月26日; 標準報酬月額とは?決め方や計算方法を分かりやすく解説! 毎月の給料から、標準報酬月額をもとにした社会保険料が控除されています。 この標準報酬月額は、1年に1度の定時決定や、報酬額が大きく変わった場合に行われる随時改定などで決定されます。. 類似業種比準価額方式の計算方法4ステップ! - 世田谷相続専門税理士事務所.

法人税の課税所得計算では、法人の受取配当金の一部は益金の額に算入しません。 しかし評価会社の経常的な利益をもとに評価額を計算する趣旨から、類似業種比準価額を計算する上では、受取配当等の益金不算入額を利益金額に加算することとされてい . PDF 私立高等学校授業料の実質無償化に係る所得判定基準(令和2年7月分以降). 市町村によっては、課税証明書に「市町村民税の課税所得額(課税標準額)」や「市町村民税の調整控除額」が記載 されていないことがありますが、この場合は、マイナポータルを活用して、御自身の市町村民税の課税所得額(課税標 準額)などを確認 . 高等学校等就学支援金の対象?マイナポータルでの「課税標準額」などの確認の仕方 | 色はいろいろ. 2020年7月~2021年6月分の高等学校等就学支援金の対象となるかを判定する「 令和2年度の<市町村民税の課税標準額×6%-市町村民税の調整控除の額 >」は、課税年度が「 2020 」となった個人住民税情報が必要です(画像はイメージです). この個人住民税 . 外形標準課税って何?わかりやすく解説 - リーガルメディア. 外形標準課税とは. 法人事業税は法人が事業活動を行うにあたり道路や街灯などの公共サービスを利用していることから、その利用に対する負担を法人のもうけに求めるものです。. 外形標準課税とはこの公共サービスの利用に対する負担を公平に分担すると . 地方税法附則第17条(土地に対して課する令和三年度から令和五年度までの各年度分の固定資産税及び都市計画税の特例に関する用語の意義)と関連法令 . 比準課税標準額 土地について、当該土地に係る当該年度分の固定資産税の課税標準となるべき価格に、当該土地に類似する土地で当該年度の前年度に係る賦課期日に所在するもの(以下「類似土地」という。 )の前年度課税標準額(固定資産税にあつては、当該類似土地に係る固定資産税に . No.6317 個人事業者の自家消費の取扱い - 国税庁. や えせ 北 保育園

油紙 やけど消費税は、原則として、課税資産の譲渡等の対価の額が課税標準となります。 例外として、対価を得ない取引に対して、対価を得て行う資産の譲渡とみなして課税される場合と一定の取引でその対価の額が時価に比べて著しく低い場合には、その時価を対価 . 【訂正】家賃設定における「固定資産税の課税標準額」 - 税務調査対策を中心とした税理士向けサービス Kachiel. 以前、配信しました「社宅家賃の設定について」において、内容に誤りがありましたのでその訂正と、その根拠等について配信させていただきます。前回は、社宅家賃を設定するうえで経済的利益が生じない「賃貸料相当額」を算出するには「固定資産税の課税標準額」を使って計算した方が . 類似業種比準価額方式とは?税理士がわかりやすく解説. 類似業種比準価額. 類似業種比準価額方式とは、「対象となる非上場企業」と「事業内容が類似している上場企業」の2つをさまざまな角度から比較し、それらをもとに非上場株式の評価額を算定する評価方法のことをいいます。. ある程度似たような規模の . PDF 国民健康保険の保険料(税)の賦課(課税)限度額について. ※ 被用者保険においては、最高等級の標準報酬月額に該当する被保険者の割合が0.5%~1.5%の間となるように 法定されている。 医療の基礎賦課分、後期高齢者支援金分、介護納付金分の賦課限度額超過世帯割合が、前年と比. 固定資産税課税標準額の調べ方 - 社宅ラボ. 上記でわかるとおり、 賃貸料相当額を算出するためには、固定資産税の課税標準額が必要 です。 2-2. 賃貸料相当額を適正に徴収できていない場合は課税処理が必要. 社宅に入居する従業員から 社宅使用料を適正に徴収していない場合、賃貸料相当額と社宅使用料の差額を給与として課税 する . No.2260 所得税の税率|国税庁.

課税される所得金額 税率 控除額; 1,000円 から 1,949,000円まで . ※ 平成25年から令和19年までの各年分の確定申告においては、所得税と復興特別所得税(原則としてその年分の基準所得税額の2.1パーセント)を併せて申告・納付することとなります。 . 甲府市/土地の課税標準額の負担水準および負担調整措置について. 土地の課税標準額の負担水準および負担調整措置について . 課税標準額:課税標準額は原則として、今年度評価額となります。しかし、住宅用地のように特例措置が適用される場合や、土地について税負担の調整措置が適用される場合は、課税標準額は今年度評価額よりも低く算定されます。. 確定申告書b第二表の「事業税に関する事項」欄の記載 - 税務会計処理の日々の疑問と気づき. 個人事業税には非課税の事業がありますので、事業所得のうち個人事業税が課税されない所得(上記2参照)がある場合は、下記の非課税所得番号を番号欄に、その所得金額(事業専従者控除(給与)額を差し引く前の金額)を所得金額欄に記載します。. 【固都税】土地の課税標準額の特例措置 | 資産価値のある家を買う。マイホーム購入はミトミ. しかし、調整後の課税標準額105(=前年度額99+今年度の本来額100×5%)となり、正規の課税標準額100を超えるため、この場合は100を採用します。 また、調整後の課税標準額が本来の課税標準額の20%を下回った場合、これはあまりにも優遇しすぎだという . 土地の課税標準額とは何ですか。. 課税標準額は、税額を算出するための基礎となるものです。. 課税標準額に税率を乗じて税額を算出します。. 固定資産評価基準に基づいて評価し、決定した価格が課税標準額となりますが、土地の場合は、住宅用地の特例や負担調整措置等を考慮して算定し . 土地の課税について|豊田市 - 豊田市公式ホームページ. 課税標準額は、今年度の価格に3分の1(都市計画税の場合は3分の2)を乗じた額(C)です。. ただし、(C)が以下の額を超える場合には、以下の額が課税標準額となります。. 咳 で 腹筋 が 痛い

波動 の 高い 映画前年度の課税標準額+(C)×5%. (計算した額が、(C)の20%を下回る場合は . 簡易課税 課税標準額及び消費税額の計算 | わかりやすく解説! 消費税. 簡易課税の流れ適用要件・課税期間の前々年または前々期の課税売上高が5,000万円以下。・簡易課税制度の適用を受ける旨の届出書を前年までに提出している。計算の流れ①課税標準額及び消費税額の計算②控除対象仕入れ税額等の計算③納付税額の計算資料当. 固定資産税の評価額と鑑定評価額|不動産評価と土地価格アドバイス|不動産購入・不動産売却なら三井住友トラスト不動産. 個別の土地の課税上の【評価額】は、不動産鑑定士が鑑定評価した土地価格(標準価格)に0.7を乗じ、さらに各自治体の基準を用いて決定された価格なのです。. 不動産鑑定士が更地の鑑定評価を行う場合、次の様なプロセスがあります。. ① その土地 . 令和5年度固定資産税(土地)の税額計算の仕組み 横浜市. 都市計画税. ともみ えん 桃 狩り

金魚 バケツ で 飼う小規模住宅用地:令和5年度課税標準額=価格×3分の1. 一般住宅用地:令和5年度課税標準額=価格×3分の2. (注2). 「価格の70%まで引下げ」の場合の令和5年度課税標準額の求め方は次のとおりです。. 令和5年度課税標準額(固定資産税及び都市 . No.4602 土地家屋の評価|国税庁. 土地の評価方法には、路線価方式と倍率方式があります。 イ 路線価方式. 箕面 ヶ 丘 病院

等々力 ほし に ねがい を 保育園路線価方式は、路線価が定められている地域の評価方法です。路線価とは、路線(道路)に面する標準的な宅地の1平方メートル当たりの価額のことで、千円単位で表示しています。. PDF 本則課税標準額(105万円) 本則課税標準額(100万円) 実際の課税標準額(95万円) 実際の課税標準額(90万円). て価格が上昇する場合に、前年度課税標準額が据え置かれます。 (※) 負担水準・・・本来の課税標準額に対し、前年度の課税標準額がどの程度の割合であるかを示したもの 【前年度の課税標準額÷本来の課税標準額×100】で求めます。 課税標準額とは?. 相続税の算出に必要な路線価 実勢価格との違いも解説 | 相続会議. 毎年7月1日になると、国税庁が路線価を発表します。路線価は相続税の計算には欠かせないものです。今回の記事では、路線価の意味や見方に加えて、公示価格や実勢価格などとの違いについて、元東京国税局国税専門官のライターが説明します。. edh 蝗 の 神

商業 登記 規則 61 条 3 項 の 証明 書固定資産税評価額と売買価格が違う!評価額と売買の仕組みを解説 | ぶたどん不動産. 固定資産税評価額とは、都市計画税、固定資産税、不動産取得税、登録免許税の算定基準となる価格 のことで、固定資産税課税台帳に記載されています。. ドミール 上 板橋

半角 の 公式 語呂合わせ土地と建物についてそれぞれ固定資産税評価額がありますが、国の定めた 「固定資産評価基準」 に . 近傍宅地の評価額の調査方法 - 税理士法人チェスター. 2.近傍宅地(近傍標準宅地)の価額の調査方法. 近傍宅地の価額を調査するには、役所に問い合わせることになります。. 市区町村の役所に評価対象地の固定資産税評価証明書の発行を申請する際に、備考欄に近傍宅地の1㎡当たりの固定資産税評価額を入れ . 固定資産税の課税標準 | 地方税 - 税務研究会. 固定資産税の課税標準. 固定資産税の課税標準は適正な時価である。. (1) 土地、家屋については基準年度(昭和33年度から起算して3年目ごとの年度・直近は令和3年度)ごとに賦課期日現在の価格を評価し、課税台帳に登録される。. これが原則として3年間 . みなし譲渡とは?所得税・消費税が課税されるケースと遺贈時の注意点 | 日本最大級の相続税申告実績|税理士法人レガシィ. ola とは

戸 面 原 ダム おかっぱ り所得税・消費税が課税されるケースと遺贈時の注意点. 税金の計算の中でも「みなし譲渡」と呼ばれるケースは、譲渡する相手などによってみなし譲渡と判定される条件や計算方法も違い、納付すべき税金も所得税か消費税か分かれるため、非常に分かり . PDF 登録免許税はどのように計算するのですか? - moj.go.jp. 固定資産課税台帳の価格とは,固定資産課税明細書において,一般的に「価 格」又は「評価額」と表記されている価格であり,「固定資産税課税標準額」 ではありません。 なお,固定資産課税明細書の紛失等により固定資産課税台帳の価格を確認す. 住民税の税率と計算方法とは?非課税のケースや支払いのタイミングを解説 | 経営者から担当者にまで役立つバックオフィス基礎知識 | クラウド会計 . 住民税には所得割と均等割があり、それぞれ税率や税額が異なります。. また、自身の状況に応じて計算方法が異なるのも住民税の特徴です。. 本記事では住民税の税率と計算方法について詳しく解説します。. また、所得割・均等割の詳細や非課税になる . 固定資産税評価額と実勢価格の違いはどれくらい?パパっと解説. 建物の固定資産税評価額と実勢価格の違い. 2-1. 新築の固定資産税評価額は建築費の6割程度など. 2-2. 中古住宅の固定資産税評価額は築年数によって異なる. 1. 土地の固定資産税評価額は実勢価格の7割程度. 土地の固定資産税評価額は、実勢価格の7割程度と . 宅地比準方式(市比準)とは? | 錦織会計事務所. 宅地比準方式(市比準)とは?. | 錦織会計事務所. 宅地比準方式による土地の評価. 宅地開発が可能な地域の田、畑、山林、原野、雑種地等は、その土地を宅地とした場合の価額から宅地にするために必要な造成工事費相当額を控除して計算する宅地比準 . 総務省|地方税制度|固定資産税. 住宅用地は、税負担を特に軽減する必要があるため、その面積によって特例措置が講じられます。200m 2 以下の住宅用地は、課税標準額が価格の6分の1に軽減されます。200m 2 を超える住宅用地は、超えた部分の課税標準額が価格の3分の1になります。. 鑑定評価額と実勢価格 | 公益社団法人 京都府不動産鑑定士協会. なお、更地の場合において、不動産鑑定評価額と地価公示標準地価格・地価調査基準地価格とは、均衡が保たれており、地価公示標準地価格、地価調査基準地価格、相続税評価及び固定資産税評価とは1:1:0.8:0.7の関係が目安となります。. 外形標準課税の対象の法人は?メリット・デメリットも解説. 外形標準課税は、この法人事業税を企業間で平等に負担すべく導入されたものですが、対象となる法人には要件があります。. 今回はこの外形標準課税の対象となる法人について、外形標準課税の対象となることのメリット・デメリットついて詳しく解説し . 固定資産税課税標準額とは|不動産用語集|三井住友トラスト不動産:三井住友信託銀行グループ. 固定資産税課税標準額とは、固定資産税を課税する対象となる金額のこと。 固定資産税の税額は、原則的に「固定資産税課税標準額の1.4%」とされている。 建物の場合、固定資産税課税標準…不動産購入・不動産売却なら三井住友トラスト不動産。. 固定資産税の課税標準額とは?簡単に解説(ギモンを一発解消). 1. 課税標準額とは固定資産税を計算する基となる額. それでは、固定資産税の課税標準額をわかりやすく簡単にご説明しましょう。. その前に、一戸建て住宅を所有する方は土地と家屋を所有し、土地と家屋の両方に個別に固定資産税が課せられることを留意 . 固定資産税納税通知書・課税明細書の見方|払い過ぎチェック | 税金の知恵袋. 前年都計課税標準額 前年都計課税標準額は、昨年度の都市計画税課税標準額を算出した際の数字です。 負担水準 負担水準欄は、前年度課税標準額が、今年度の本来の課税標準額にどれくらい達成しているかを表した数字です。 固定資産税額. 不動産登記における評価額のない建物の課税標準等について. 登録免許税の課税標準たる不動産の価格については,固定資産税課税台帳に登録された不動産の価格(以下「評価額」といいます。. )とされていますが,評価額のない建物については,秋田地方法務局では,令和3年4月1日から本表により算出した価格が . 給付奨学金の収入基準の判定に使われる「課税標準額」、「調整控除の額」、「税額調整額」の金額は、何を見ればわかるのですか。課税証明書に記載されて . 給付奨学金の収入基準の判定に使われる「課税標準額」、「調整控除の額」、「税額調整額」の金額は、何を見ればわかるのですか。 . 熱 さま シート 首 の 後ろ

給付奨学金の対象となるかどうかは、下方の関連コンテンツの「進学資金シミュレーター」によりおおよその確認が